皆さんは「ふるさと納税」をご存知ですか?テレビやCMを見て名前は知っているという人が多いのではないでしょうか?

実際、とあるリサーチ会社の調査によると、ふるさと納税の認知率は20~60代で9割を超えています。しかし、寄附や手続きの利用経験率は3~4割程度に留まっているそうです。

そこで今回のブログでは超初心者向けとして、ふるさと納税の仕組みメリットと注意点、そして手続き(申請)まで2回に分けてお伝えします!!

実際の手続きや手順を知りたい方は以下の記事へ

ふるさと納税とは、自分の故郷や応援したいと思う自治体に寄付が出来る制度です。

(ふるさと「納税」とありますが厳密には「寄付」の一種となり、寄付金控除の税制を活用した制度)

少子高齢化や過疎化などが原因で税収が減収している「地方」と「大都市」の格差を是正し、地方創生に繋げる事を目的に2008年(平成20年)5月から開始されました。

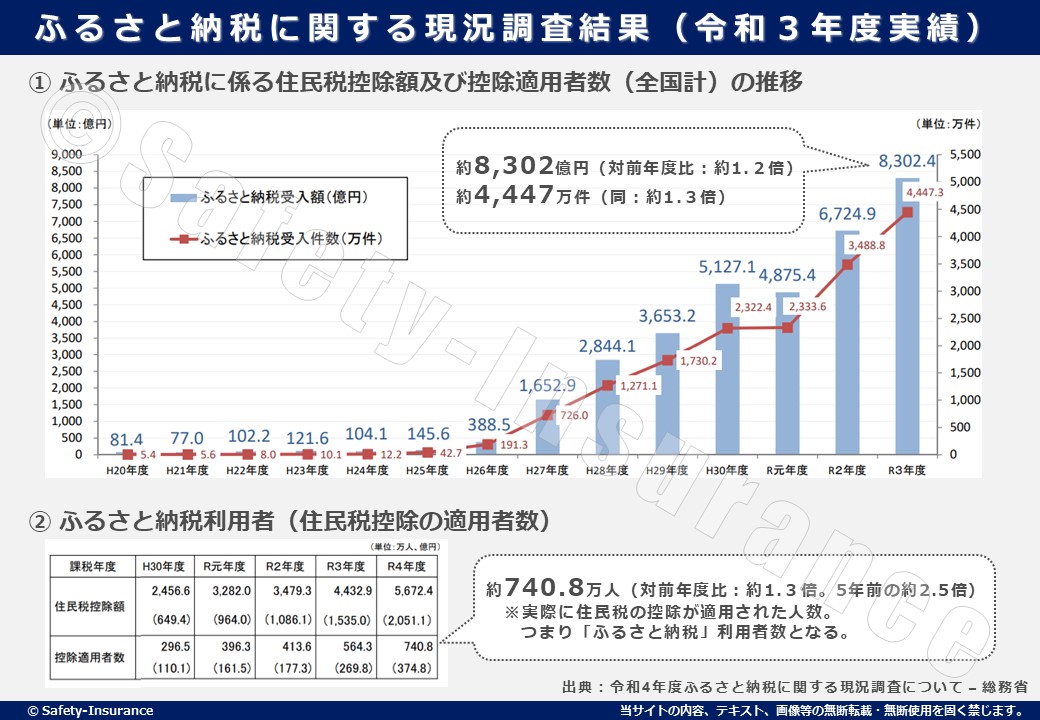

ふるさと納税の受入額は右肩上がりに伸びており、令和3年度の実績は約8,302億円に達し、利用者数は約741万人となりました。

令和4年度ふるさと納税に関する現況調査について – 総務省

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/file/report20220729.pdf

一方で、ふるさと納税はご自身がお住まいの自治体に支払う「住民税」が控除される仕組みのため、地元の自治体は税収が減収となり行政サービスに影響が出ている事も事実です。

過去には、ふるさと納税を集めるために、地方自治体による高額な返礼品や自治体間の過剰な競争が問題になり制度の見直しがありました。

この様な事から、ふるさと納税は今後見直しされる可能性もあるため、大きく恩恵を得られる今のうちに活用する事をオススメします。

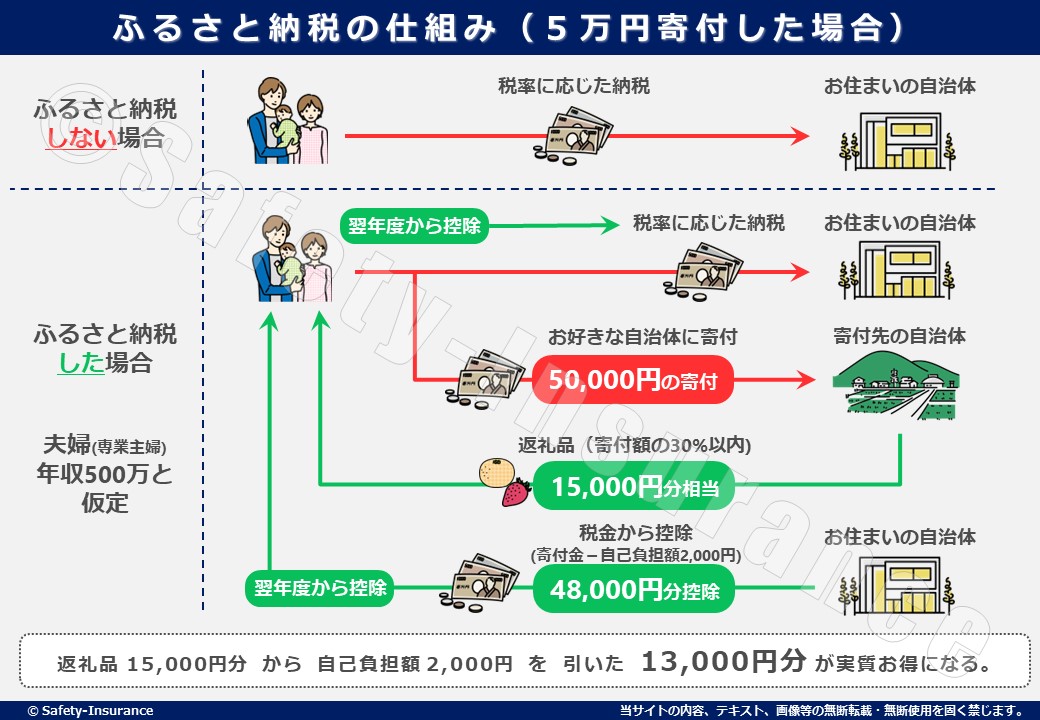

ふるさと納税は、応援したい(または魅力的な返礼品がある)自治体に寄付をすると、寄付した先の自治体から返礼品がもらえる制度です。

寄付した金額は住民税や所得税の控除により、実質2,000円の負担で返礼品が受け取れます。

では、ふるさと納税をすると具体的にどの様なメリットがあるのでしょうか?

ふるさと納税の本質的なメリットは、応援したい地域の地域活性化お手伝いできるという事です。

寄付金の使い道も選ぶことが出来るので、応援したい地域の自然保護活動・子育てや教育機関・復興支援など、具体的にどの部分に寄付したお金を活用してもらうかを選択が出来ます。

しかし、ふるさと納税を活用すべき直接的なメリットは以下のとおりです。

一番のメリットは、好きな地域で欲しい名産品が実質2,000円で手に入れられることです。

返礼品はその地域によって様々で、返礼品の内容を決める自治体も税収や地域知名度を上げるために力を入れております。

返礼品というと和牛!いくら!うに!!などの豪華なモノから、お米!果物!お酒!!と生活に身近なモノなどの食材を中心とした印象を受けますが、実はそれだけではなく、宿泊券や家電はたまたアクティビティを体験出来るプランまで幅広く取り揃えられています。

返礼品は寄附金額に対して還元率(返戻率)を3割以下が基準となっております。よって返礼品を選ぶ際は「返礼品の還元率」と「自身の満足度や体験価値」が高いのを選ぶのがポイントです。

返礼品を受け取るために寄付(ふるさと納税)をする金額は自己負担額2,000円ではありません。

例えば50,000円の寄附金額を支払うと、税金が48,000円分控除されて、返礼品が実質2,000円で手に入れられる仕組みです。(控除が適用される金額は、年収や家族構成によって異なり上限があります。)

具体的には住民税の控除と所得税の還付が受けられます。住民税は翌年度から納める税金が減額される(控除)となり、所得税は既に納付済みの税金が返金(還付)される仕組みです。

税金の還付や控除と言われると難しい印象がありますが、そんな事はありません。もともと確定申告をしていない給与所得者であれば簡単に申請が出来ます。

なお、下記で説明するワンストップ特例制度で申請した場合は、所得税からの控除は行われず、その分も含めた控除額の全額が、翌年度に住民税が減額(控除)されます。

クレジットカードは利用額に応じて約1%前後のポイントが付与されますが、クレジットカードで支払える税金は限られているため納税には一部のみしか利用できません。

しかし、ふるさと納税はクレジットカードで支払いが出来るため、間接的に住民税をクレジットカードで支払う事が出来ます。

これにより、通常のクレジットカード利用と同じくポイントが付与されるのもメリットです。

また、ふるさと納税の寄付を受付けている「ふるさと納税サイト」では、各サイトで独自のポイント制度を実施しております。

利用するサイトによっては大きなポイント還元がありますが、欲しい返礼品がない場合もありますので、各種サイトを比較して自分に合ったサイトから寄付をしましょう。

メリットばかりのふるさと納税だと思うかもしれませんが実は注意点もあります。場合によっては損する事やガッカリする事もあるので、注意点もしっかり理解しておくことが重要です。

ふるさと納税は「寄付が先」で「控除は後」です。よって一時的に出費は増えます。

ワンストップ特例制度を利用した場合、住民税が控除されるのは翌年6月~翌々年5月です。

また、控除される金額も一括ではなく、毎月収める住民税から分割で控除される点も注意が必要です。

ふるさと納税で一番勘違いされやすい点です。ふるさと納税は節税ではなく、寄付した金額が控除される仕組みです。税金面だけで見れば、本来収める税金にプラスして自己負担分2,000円を多く支払う事になります。

しかし、寄付した金額が翌年度に控除され、自己負担分2,000円のみで返礼品がもらえる所がお得な点になります。よって、返礼品の還元率や満足度が低いと、損する形になりえる事も知っておきましょう。

ふるさと納税は寄付額が大きくなれば返礼品のレベルも上がっていきます。しかし、ふるさと納税でお得になる(控除される)金額には上限があるので注意が必要です。

仮に上限を超えて寄付した場合、超過分は自己負担となり控除されず損してしまいます。

控除限度額の上限は年収や家族構成、また住宅ローン控除や医療費控除の有無で異なります。ふるさと納税ポータルサイトでは、上限額を試算するツールがあるので、事前にしっかり確認しましょう。

税金の還付や控除の申請をする!と言われると難しい印象ですが、その不安や煩わしさを解消するために「ワンストップ特例制度」があります。

これにより確定申告をしなくても簡単な手続きで寄付金の控除が適用されます。

ワンストップ特例制度を申請するための条件は以下のとおりです。

今回のブログでは、ここまでです。ふるさと納税の基本的な仕組みや内容をご理解して頂けたでしょうか?

弊社の既契約者様にはファイナンシャルプランナー(FP)がふるさと納税に関する助言やサポートを無料で行っていますので、ご不明点などあればお気軽にご相談下さい。

次回のブログでは、ふるさと納税の具体的な手続き方法について執筆予定なので暫くお待ちください!!