2024年2月22日(木)は、34年2カ月ぶりに日経平均株価が終値で39,098円68銭を記録し、史上最高値を更新する歴史的な日となりました。

平成元年の年内最後の取引日、バブル経済絶頂時に記録した1989年12月29日(金)の終値は38,915円87銭。この株価を超えて「4万円台も見えてきた!」と市場が色めき立っています。

アメリカ経済の好調、日本企業の業績が堅調、中国経済の失速によるマネー流入、まだ続く円安、新NISAスタートなど様々な要因が絡み合った結果だと言われておりますが、市場は生き物です。

今後の株価はどうなるかは誰にもわかりません。もしかしたら5万円になる可能性もありますし、1万円になる可能性もあります。

すでに投資をスタートしている人も、これから投資を始める人も、投資は「余裕資金」でやるのが鉄則です。さて、ここで皆さんに質問ですが自身の「余裕資金」がどのぐらいなのか?を把握されてますか?

余裕資金を見定める上で重要なのは「収入」よりも「支出」です。なぜなら収入は毎月お給料などを受け取るため金額が明確であり、将来的な収入も一定把握が出来るからです。

しかし「支出」に関しては、真剣に向き合って将来的な支出を把握していない人が多いのが現状です。

余裕資金だと思っていたら想定外の支出が発生してしまい計画が狂ってしまった。とならない様に、将来的な支出を把握するのが大切です。

支出には一般的に「人生の3大支出」と呼ばれる考え方があります。それが「生活費(老後費)」「住宅費」「教育費」の3つです。

それぞれ、ライフスタイルや家族構成によって支出額が異なりますが、この3大支出を予測して計画しておくと安心です。

今回は人生の3大支出の中から、教育費について考えてみましょう。

目次

「親が子供に残せる唯一の財産は教育である」という名言があります。しかし、教育に掛けられるお金も限られています。

そもそも教育費とは何が含まれるのでしょうか?

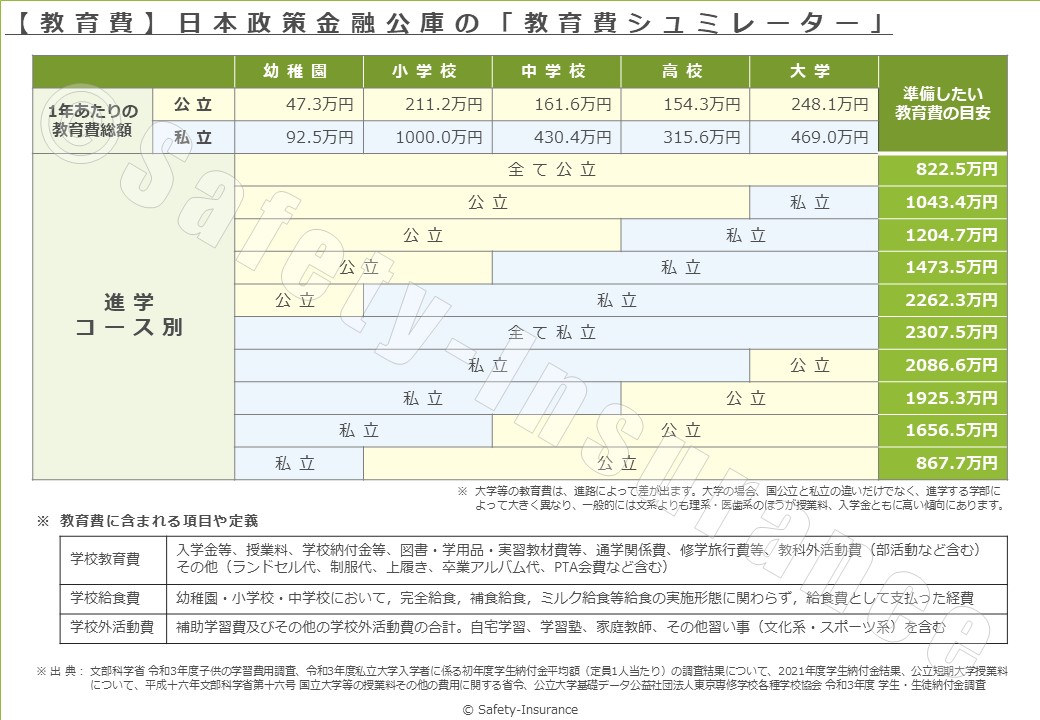

文部科学省が実施する「学習費調査」で算出される学習費総額(教育費)の内訳は、学校教育費・学校給食費・学校外活動費となっています。

| 学校教育費 | 入学金等、授業料、学校納付金等、図書・学用品・実習教材費等、通学関係費、修学旅行費等、教科外活動費(部活動など含む)その他(ランドセル代、制服代、上履き、卒業アルバム代、PTA会費など含む) |

| 学校給食費 | 幼稚園・小学校・中学校において,完全給食,補食給食,ミルク給食等給食の実施形態に関わらず,給食費として支払った経費 |

| 学校外活動費 | 補助学習費及びその他の学校外活動費の合計。自宅学習、学習塾、家庭教師、その他習い事(文化系・スポーツ系)を含む |

それぞれの項目で掛ける金額は教育方針や資産状況によって異なりますが、文部科学省の調査により全国平均の学習費総額(教育費)が算出されております。

その、文部科学省の調査を基に、日本政策金融公庫が教育資金の目安を簡単に算出するシュミレーションのサイトを公開しております。

そのシュミレーションを行うと、幼稚園から大学まで全て公立の場合は約838.5万円、全て私立の場合は2261.4万円となっております。

全て公立と全て私立では約1422.9万円もの差額があります。全て公立、全て私立は極端な例ですが、それぞれ私立と公立に行くパターンでシュミレーションを行うと以下の通りとなります。

上段にある「教育費の総額」を見てわかるとおり、子供が成長するにつれて教育費の支出が増えて行く傾向になります。なお、大学等の教育費は、進路によって差が出ます。大学の場合、国公立と私立の違いだけでなく、進学する学部によって大きく異なり、一般的には文系よりも理系・医歯系のほうが授業料、入学金ともに高い傾向にあります。

教育にかかる費用はどのくらい?簡易シュミレーション – 日本政策金融公庫

https://www.jfc.go.jp/n/finance/ippan/kyoikuhi/cost.html

子ども1人あたりの教育費の目安は約1,000万円と言われてますが、上記のとおり進路によって大きく異なります。どちらにせよ教育費は子育て世代にとって大きな支出となります。

そんな子育て世代をサポートや少子化対策の一環として、政府や自治体は補助や支援の取組を行っています。この様な補助や支援を踏まえた上で、教育費の計算をすると正確性が高まります。

今回は2024年に大きく変わる児童手当と授業料無償化について簡単に紹介します。

2024年10月から、政府は異次元の少子化対策の一環として児童手当を拡充します。 主な変更点は以下のとおりです。

所得制限が撤廃

現在は、主たる生計者(世帯収入ではなく世帯で年収が高い方)の所得によって、児童手当が減額されたり支給がされないケースがありましたが、今後は所得制限がなくなり、全ての子育て世代へ支給がされます。

支給回数が隔月へ変更

現在は年3回(4ヶ月に1回)の支給が隔月(偶数月)の年6回になる方針です。その他にも様々な経済的支援があり子育て世帯にはありがい内容となっております。

第3子以降の支給額が増額

現在では、子どもとして数える期間が高校生のため、第1子が高校を卒業すると第3子の加算が受けられなくなりますが、今後の見直しで子どもとして数える期間を22歳に年度末まで延長する予定です。つまり第3子以降より手厚い支援となります。

対象年齢が18歳(高校生)まで拡大予定

現在は中学卒業まで支給されていますが、高校卒業まで延長する方針です。そうするとトータルで1人につき234万円受け取れることになります。

| 現在 | 今後(拡充案) | |

|---|---|---|

| 所得制限 | あり | なし |

| 支給回数 | 年3回 | 隔月の支給(年6回) |

| 第3子への増額 | 原則なし | あり |

| 0〜2歳の手当 | 1万5000円 | 1万5000円 ※第3子以降は3万円 |

| 3歳〜小学生の手当 | 1万円 ※第3子以降は1万5000円 | 1万円 ※第3子以降は3万円 |

| 中学生の手当 | 1万円 | 1万円 ※第3子以降は3万円 |

| 高校生の手当 | なし | 1万円 ※第3子以降は3万円 |

【参考】児童手当制度のご案内 – こども家庭庁

https://www.cfa.go.jp/policies/kokoseido/jidouteate/annai

東京都では2024年度から授業料の実質無償化がスタートします。いままでも支援がありましたが、今回は世帯年収の制限を撤廃して、東京都に住んでいる方は全て対象となります。

| 項目 | いままで | 2024年度から |

|---|---|---|

| 高校について | 世帯年収910万円未満を目安に支援。都立は、国の支援で無償化。私立は、国の支援に上乗せして都が高校の授業料の平均にあたる47万円余りを上限に助成 | 世帯年収の目安を撤廃(全世帯対象)。保護者が都内に住んでいれば、都外の私立高校に通っても対象となる。 |

| 都立大学、都立産業技術大学院大学、都立産業技術高等専門学校について | 世帯年収478万円未満を目安に無償化。 | 世帯年収の目安を撤廃(全世帯対象)。保護者が都内に住んでいれば対象。保護者が都外に住んでいても保護者が都内に住んでいれば対象。 |

| 私立中学について | 世帯年収910万円未満を目安に、都が授業料について年間10万円を上限に補助 | 世帯年収の目安を撤廃(全世帯対象)。保護者が都内に住んでいれば、都外の私立高校に通っても対象となる。 |

上記は東京都の例ですが、同じ様に国が実施する「高等学校等就学支援金制度」に、各都道府県が独自の支援を上乗せする形で授業料を実質的に無償化する取り組みを行っています。

都道府県で世帯年収制限があったり、授業料以外の支援があったりするので、自治体の窓口で確認をしてみましょう。

子どもの教育費に平均1000万円かかると上記で述べましたが、この1000万円はもちろん1度に1000万円がかかるわけではなく、大学卒業するまでにかかる金額です。

子どもの進路希望に「お金がないから無理」とならないように、教育費をしっかりと準備しておきたいと思うのは当然です。

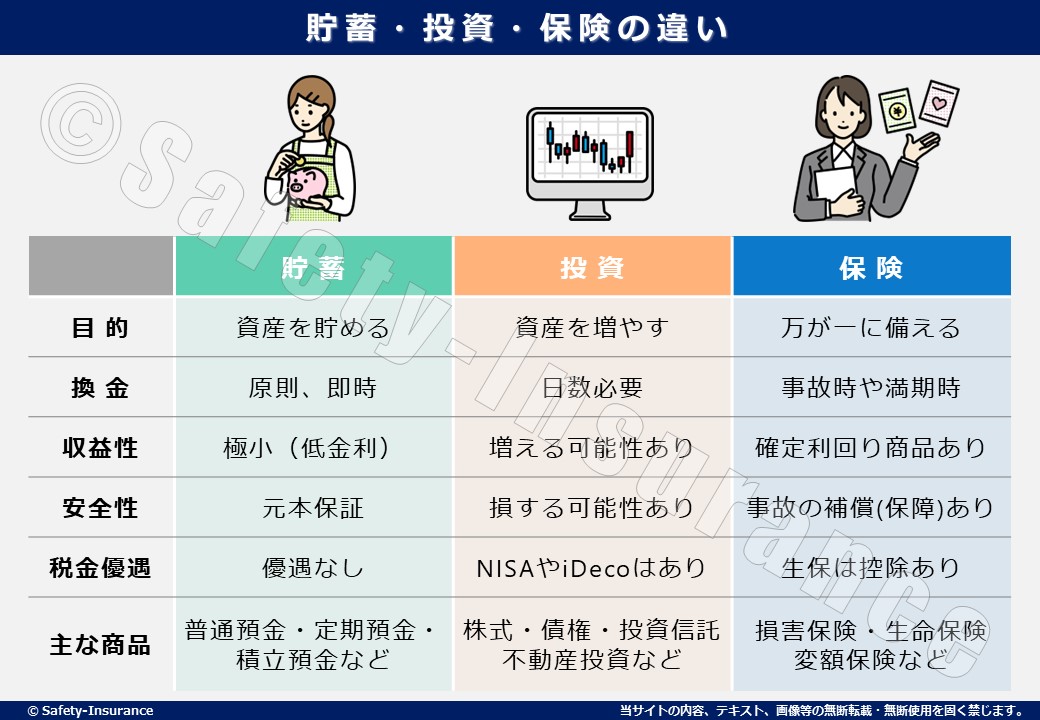

それでは、教育費をどの様に準備したらいいのでしょうか?主な3パターンの貯め方をご紹介します。

一番確実で堅実なのは貯蓄(貯金)です。毎月のお給料から積立定期預金などを利用して定額を貯金する。児童手当を丸々貯金に回す方法です。

元本割れの心配がなく、仮に銀行が破綻したとしても預金保険制度により一金融機関ごとに1000万円までは保護されるので安心です。

貯蓄する場合はお子さま名義の通帳を作るなど、普段の生活費の口座と分ける事をおすすめします。また、大手メガ銀行よりネット銀行の方が金利が高い場合があります。

お子さまが生まれたら先ずは学資保険を検討される方も多いのではないでしょうか。

学資保険は子どもの教育資金を貯める事を目的とした貯蓄型の保険です。毎月(毎年でも可能)の保険料を支払うことで、契約したときに定めた年齢に達するとお祝金や満期保険金が受け取れます。

受け取ったお金はそのまま子どもの教育費用に充てられます。また契約者(お父さん、お母さん)が万が一亡くなった場合には、それ以降発生する保険料を支払わなくても契約時に定めた年齢にお子さまが達するとお祝金や満期保険金が受け取れるのが特徴です。

また近年ではお子さまの教育費のために保障と貯蓄を掛け合わせた変額保険も人気です

2024年1月から新NISAも始まり投資を活用して教育費を貯めようと思う方も多いのではないでしょうか。投資には様々な商品がありますが、初心者の方は新NISAの積立投資枠を活用をオススメします。

ただし大きな注意点としては①余裕資金で運用すること、②短期ではなく長期の運用、が原則です。

投資には元本保障がないため大きく元本割れするリスクがあります。例えば、お子さまが大学へ進学するための資金を全て投資信託で準備していた場合、大学進学時に相場が下落して資産がマイナスになってしまう可能性もある訳です。そうなってしまえば元も子もありません。

つまり、教育費のように必要になるタイミングと金額がある程度決まっている資金を、投資だけで準備するのは危険なので注意が必要です。

投資や「お金の育て方」に関しては初心者向けに下記ブログでもご紹介しておりますので是非ご覧ください。

教育費を貯める方法として貯金、保険、投資を紹介させて頂きましたが、重要なのは1つに偏らないで、複数の貯め方で準備するのが鉄則です。

貯蓄や保険だけで教育費用を準備しているとなかなかお金が貯まりません。かといって投資だけで準備するとお金が必要なタイミングで元本割れしてしまうかもしれません。

例えば、子どもが18歳になるまでに1000万円を貯める一例として、以下の様に複数の方法に分散させるのが理想です。

こちらはあくまで一例です。環境やお考えによって貯め方も人それぞれです。何が正解かはありません。自分にあった方法で計画的に準備すると良いでしょう。

もしご自身で考えるのか大変だ!難しいな!と思わる方は是非この機会に私達ライフプランナーにご相談ください。一緒に考えましょう。

最後になりますが、貯蓄や投資だけで教育費を貯めるプランはお父さん、お母さんが健康で元気に働ける事が前提となります。では万が一、親御さんが亡くなってしまった場合には?ケガや病気で働けなくなってしまった場合にはどうしますか?

お子さまに進学を諦めてもらいますか?

もちろん、どうしようも出来ない場合もあるかと思います。ですが、そのような状態になってしまったとしてもお子さまに進学を諦めさせない。これが出来るのが保険です。

先ずは一緒に親の責任の大きさを考えてみませんか。

私たち保険募集人はお客様のお考えや想い、夢を叶えるのが使命だと思っております。

最後までお読み頂きありがとうございました。