Blog

貯蓄・投資・保険はどれがお得?お金を育てる投資の基本と変額保険について

保険・お金

「貯蓄から投資へ」。このスローガンを耳にしたことはありますか?こちらは政府が掲げているスローガンで、2001年頃から打ち出している経済政策の1つです。

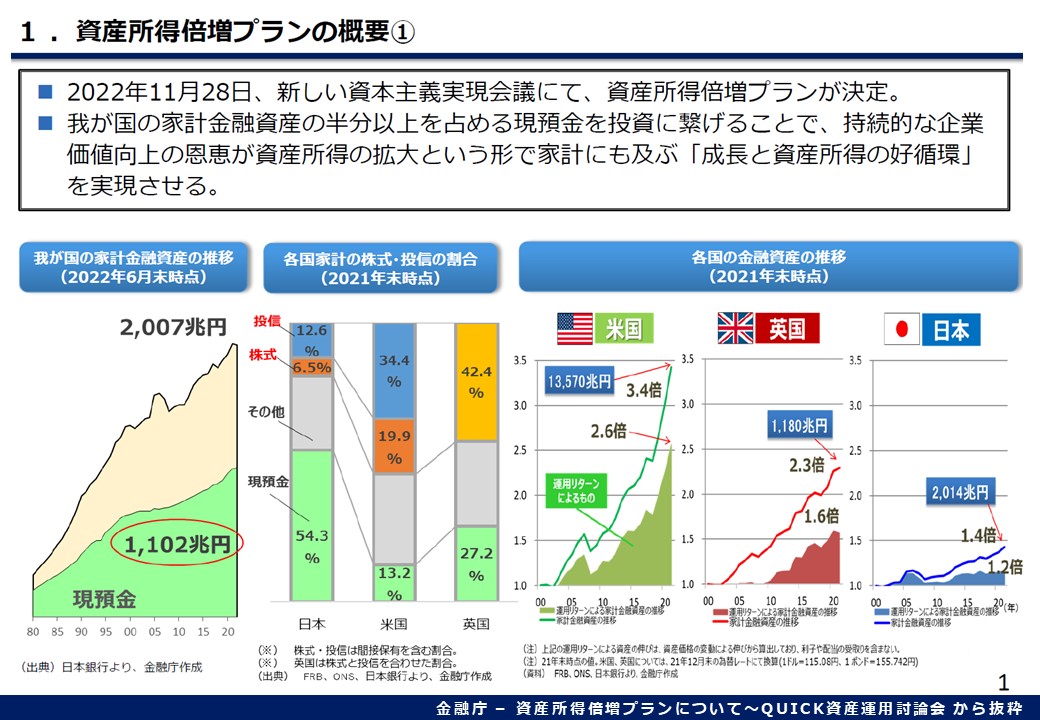

現政権も新しい資本主義の実現を目指し「資産所得倍増プラン」を策定しております。そこで提示されたのが、家計金融資産の現状です。

上記のとおり日本の家計金融資産は2022年6月時点で約2007兆円ですが、その内訳は現預金が50%を超えている状況です。

株式や投資信託の割合は約19%となっており、米国の約55%、英国の約42%と比べてかなり低い状況です。

また、各国の金融資産の推移を見て分かるとおり、2000年から2021年の間に日本の金融資産は1.4倍しか増えておらず、株式や投資信託で得られる運用リターンは1.2倍と米国の2.6倍と比べて半分以下の状況です。

将来に渡って個人の金融資産を増やしていくためには、現預金から投資へと個人の資産をシフトして、持続的な企業価値向上の恩恵が個人にも及ぶという好環境を作り上げる必要があります。

政府はこうした考えのもと「貯蓄から投資へ」というスローガンを掲げてきましたが、「資産所得倍増プラン」では以下7つの柱を掲げており、その第1の柱が2024年1月からスタートする新NISA制度です。

- 第一の柱:家計金融資産を貯蓄から投資にシフトさせるNISAの抜本的拡充や恒久化

- 第二の柱:加入可能年齢の引上げなどiDeCo制度の改革

- 第三の柱:消費者に対して中立的で信頼できるアドバイスの提供を促すための仕組みの創設

- 第四の柱:雇用者に対する資産形成の強化

- 第五の柱:安定的な資産形成の重要性を浸透させていくための金融経済教育の充実

- 第六の柱:世界に開かれた国際金融センターの実現

- 第七の柱:顧客本位の業務運営の確保

今回のブログでは皆様の資産所得倍増のお手伝いとして、投資を検討する上での考えやポイントをお伝えします。

また、投資先の1つとして検討するべき変額保険(保障を確保しながら資産運用ができる)について、ひまわり生命から魅力的な商品(健康をサポートする変額保険 将来のお守り)が発売されたので、そちらも合わせてご紹介させて頂きます!

目次

貯蓄と投資、そして保険。それぞれの違いや役割とは?

さて、そもそも「貯蓄」とは何を指す言葉かご存じですか?

「貯蓄」とは【金融資産全般を蓄える】ことを指します。この「金融資産」をどこまで含めるかで定義が変わってきます。経済学や政府統計によっては金融資産をお金だけではなく株式や保険などを含む場合があります。

しかし、政府が掲げる「貯蓄から投資へ」の貯蓄は、預金の事を指しているので、ここでは「貯蓄」「投資」。そして弊社の生業である「保険」の3つに分けてご説明させていただきます。

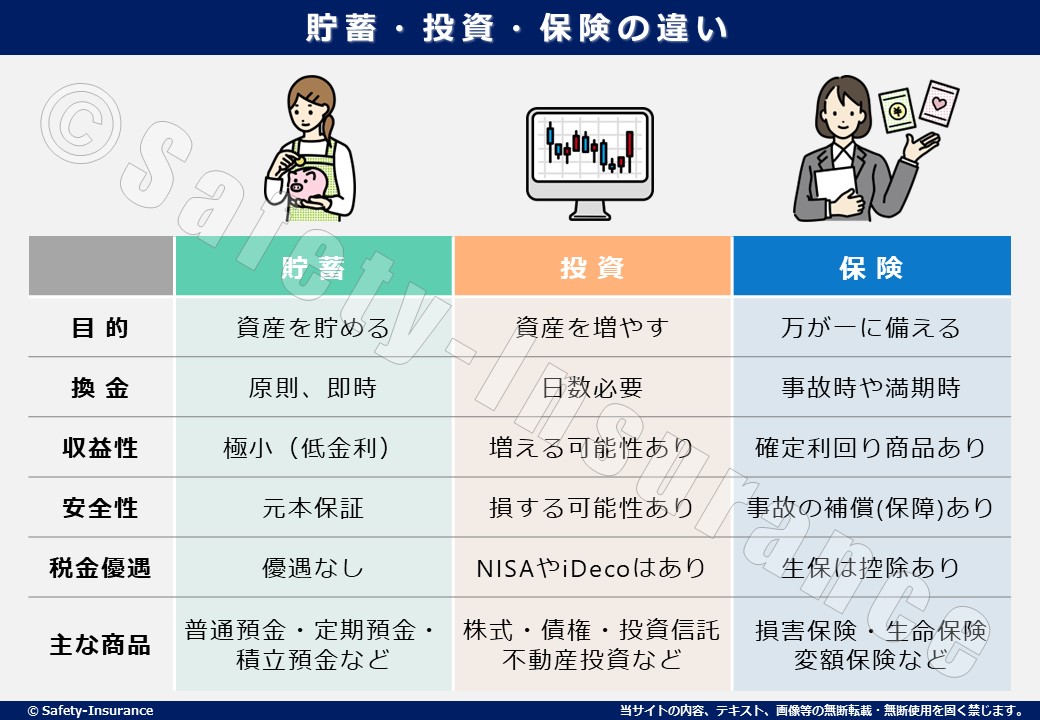

上述したとおり、ここでの「貯蓄」はお金を蓄える事、つまり銀行の預金(貯金)を指します。

銀行などに預けている普通預金は自由に引き出すことのできる(流動性が高い)お金です。日常生活で利用するお金は必要に応じて即時引き出せる形で貯蓄しておくことが大切です。

また、預金には定期預金や積立預金があります。こちらは流動性が低くなりますが利子が通常の預金より多少高くなります。

しかし低金利のため収益性はとても低いため、お金を増やす(利子)のために預金をしている人は少数ではないでしょうか?

逆にお金を増やすために検討したいのが「投資」です。

「投資」とは、利益を見込んで株式や投資信託などの金融商品に自己資金を出すことです。

貯蓄しているお金の中から数年は利用する予定がない余裕資金を投資に回して中長期的に少しずつ増やしていくことが大切です。(逆に短期間で大きな利益を狙う「投機」はリスクが高くオススメしません)

投資商品によってはお金に換金して引き出すのに時間が掛かる(流動性が低い)商品もあります。

よって、今すぐ必要はないが、子供の教育費や自身の老後資金など、将来に向けて増やしていきたいお金は投資に回すのがオススメです。

「保険」とは、ケガや病気や死亡など万が一に備える保障性がある金融商品です。

上記の表では掛け捨て型保険(自動車保険・火災保険・傷害保険など)も含めた形になっておりますが、貯蓄と投資に並べて出てくる保険は一般的に貯蓄型保険(終身保険・学資保険・個人年金保険・変額保険など)を指します。

貯蓄型保険は万が一に備えながら、満期や解約時にまとまったお金を受け取れるのがメリットです。

最近では「保険は無駄」「貯蓄型保険は意味ない」などの過激な記事を見かける事が多いですが、貯蓄にも投資にも保険にもデメリットはあります。

ご自身のライフプランや収入、また何より生き方や価値観に照らし合わせて、どういうバランスで金融資産を持つかを考えて、お金を上手く活用する事が求められます。

卵(資産)は複数のカゴに入れる(分散させる)のが投資の基本?

「卵は一つのカゴに盛るな」これは資産運用に関することわざの1つです。

全ての卵を1つのカゴに盛っていた場合、そのカゴを落とせば全ての卵が割れてしまいますが、いくつかのカゴに分けて卵を盛っていれば、カゴを1つ落としても全ての卵を割ってしまうことは避けられるという教えです。

つまり投資で大切なのは「リスクの分散」です。リスクを分散してリスクを一定コントロールする(減らす)事で、投資した自己資金を守りながら増やすのが王道です。

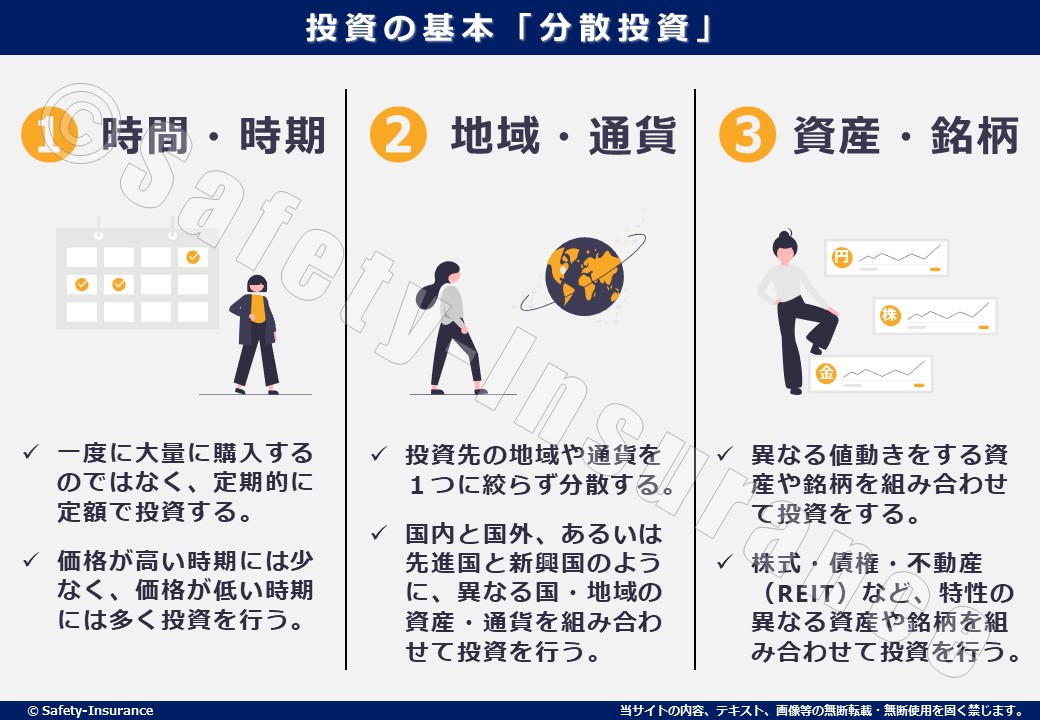

では、大切な卵(資産)を、どの様なカゴに入れる(分散させる)べきなのでしょうか?分散投資の考え方は大きく分けて3つあります。

①時間・時期の分散

理想は「安いときに買って、高いときに売る。」です。

ですがこれは投資のプロでも難しく、タイミングを見誤ると「高値づかみ(価格が高いときに買ってしまい、安くしか売れない状態)」になってしまい大きな損失を出してしまう可能性もあります。

そこで一度に大金を投入するのではなく、少しずつ複数回にわけて投資することでリスクを分散する事ができます。

特に、毎月一定額を自動的に投資していくことが出来る積立投資は誰でも簡単に時間分散が実践できるのでオススメです。

この方法は「ドルコスト平均法」とも呼ばれ、王道的な投資手法のひとつとして広く知られています。

②地域・通貨の分散

さまざまな国や地域の株式、債権、通貨は分散投資することで、リスクを分散する方法です。

日本の景気が良くないときでも、世界には景気の良い国もあります。また、災害などが発生した場合も国を分散しておくと有効です。

投資地域は大きく分けると「日本国内」もしくは「海外」の2パターンですが、海外はさらに細かく「アメリカ」「中国」といった国ごとや「欧州」「オセアニア」といったエリアごと、「先進国」「新興国」などのように分けられます。

③資産・銘柄の分散

投資する金融商品を分散する方法です。例えば投資対象には以下の種類があります。

- 株式

- 債権

- 不動産(REIT)

- 金(ゴールド)

- 原油

投資先を様々な資産に分散するのは有効ですが、分散先が増えると管理が大変なことや、ものによっては価格変動が大きく逆にリスクが大きくなる可能性があります。

その場合は株に投資するとしても銘柄を分散させるのが大切です。特定の業種に集中するのではなく、値動きが異なる複数の株を保有するイメージです。

もし、輸出企業(自動車関連)のA社だけに集中して投資していた場合、円高で輸出企業全般の株価が下がっても、輸入企業(食品メーカー)のB社は円高の恩恵を受けて株価が上がる可能性があります。

なお、同じ分散投資でも「AとBだけ」より「AとBとCとD」など多数に分けておいた方が、よりリスクを抑えやすくなります。

投資と安心してながーくお付き合いするための心構え3選

さて、分散投資の重要性をご説明させて頂きましたが、次は実際に投資をする上での心構えを3つお伝えします。

①投資はながーい目で見る。20年以上お付き合いするつもりで(長期投資)

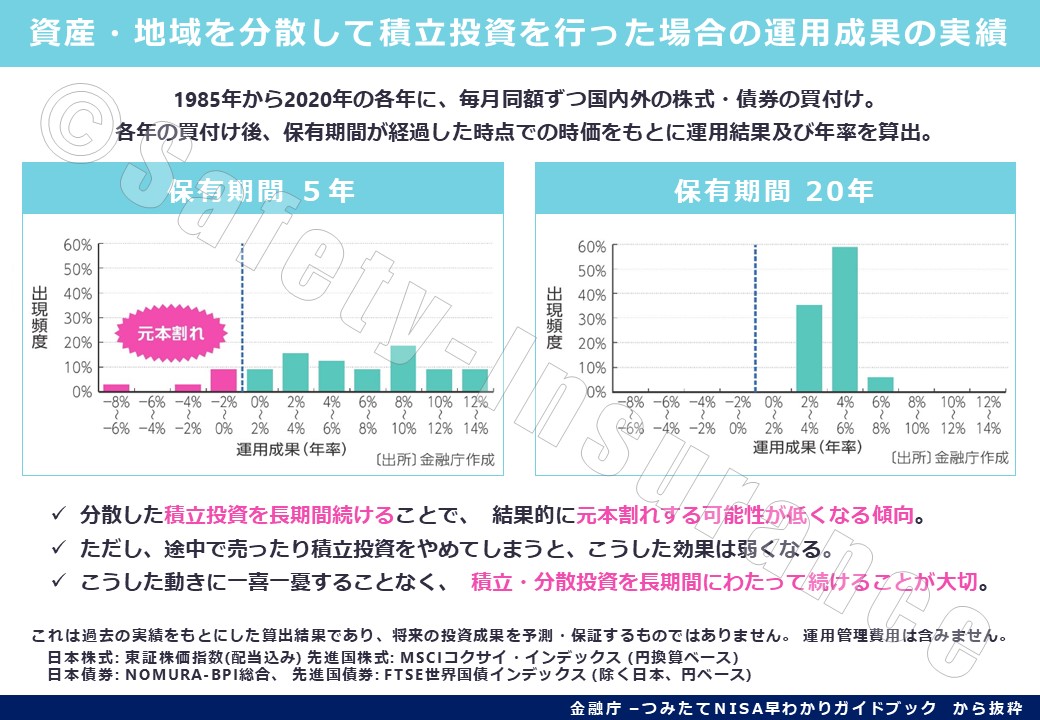

投資をする上でもちろん元本割れは防ぎたいですよね。元本割れを防ぐ最も効果的な手法は長期での積立と言われています。

例えば、毎月同じ金額ずつ(時間の分散)、国内外(場所の分散)の株式と債権(銘柄の分散)に5年間投資したケースでは、投資をいつ始めたかによってリターンが大きくバラついていて、元本割れになった時もありました。

投資期間を20年まで延ばすと、2~8%の間で安定したリターンが得られています。1985年以降のデータで見るかぎり、元本割れは一度もありません。

積立投資を継続して行うと、ある年に得られた利益が次の年にも投資に回す事ができるので利益が増幅していく「複利の効果」が期待できます。

20年程度の長期投資では、その間に価格が短期的に上がったり下がったりしても、複利の効果によって着実に資産が増えていくため、結果として元本割れする可能性が低くなる傾向があります。

②ながーいお付き合いでは損する時も。それでもコツコツと投資する(積立投資)

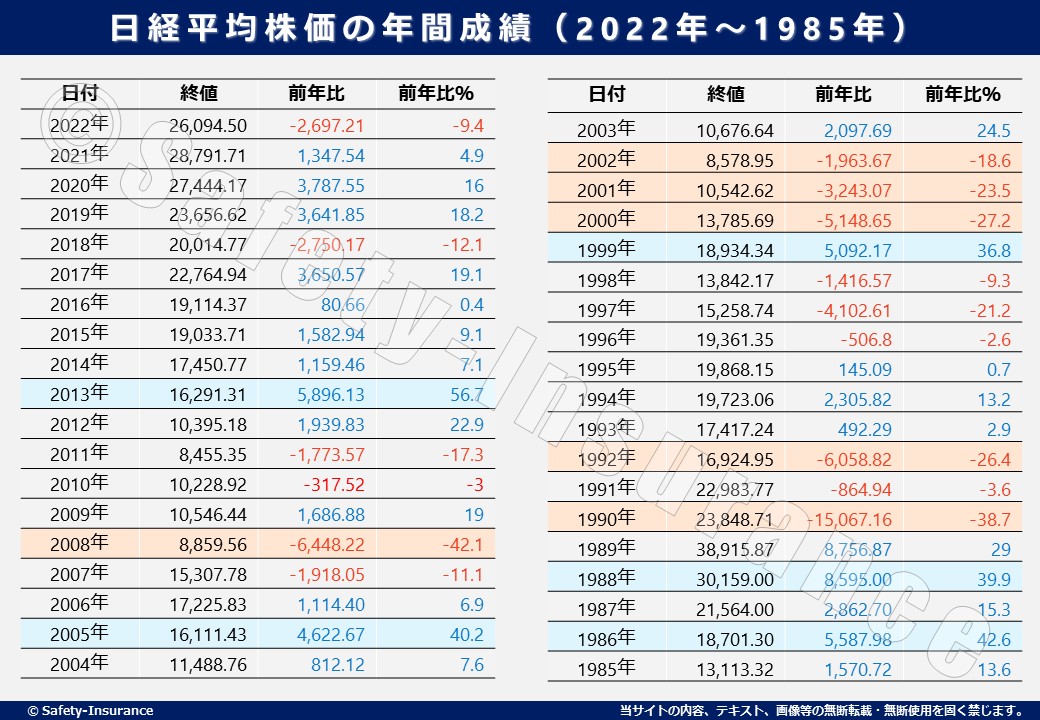

ながーいお付き合いでは良い時も悪い時もあります。例えば2022年~1985年(過去38年)の日経平均株価を見ると年間で上昇した回数は23回、下落した回数は15回となってます。

<日経平均株価の年間成績(2022年~1985年 過去38年間)>

【年間上昇率ランキング】

1位:2013年 56.7%

2位:1986年 42.6%

3位:2005年 40.2%

4位:1988年 39.9%

5位:1999年 36.8%

【年間下落率ランキング】

1位:2008年 -42.1%

2位:1990年 -38.7%

3位:2000年 -27.2%

4位:1992年 -26.4%

5位:2001年 -23.5%

例えば、下落率ランキング1位の2008年はリーマンショックで大暴落をした年です。2008年の終値(2009年の始値)は8,991円でしたが、2023年5月24日時点では30,682円となってます。2008年だけで見れば大きなマイナスですが、長期的に見ればプラスになっている事がわかります。

また、株価が下落した場合には、それまでよりも安く株を購入する事が出来るため、その後に株価が下落前の水準まで回復しただけでも評価額がプラスになるのです。

つまり、資産形成のポイントとしては、値下がりに慌てて積立投資をやめるのではなく、逆に多く株を買えるチャンスだと捉えてコツコツと積立投資を続けることが大切です。

③ながーいお付き合い終わり方や売り方を考えておく(出口戦略)

長期の積立投資を行う場合に終わり方や売り方を考えてない方が多いです。

出口戦略を決める事で長期のながーい投資も道筋が見えているので不安が少なくなります。投資を検討する上で大事なのは「お金の増やし方」よりも「お金の使い方」です。

売り方については、少しずつ取り崩して行く、20年前後あたりから相場が良いタイミングを見計らって売る、予め定めて置いた目標金額になったら売る。など色々な売り方がありますが、お金の使い方によって出口戦略は変わってきます。

お金の使い方は自身のライフイベントによって考え方が異なってくるので、5年に1度は出口戦略についても検討しましょう。

実際の投資先はどうする?NISAとiDecoと変額保険を比べてみました

さて、投資の基本的な考え方や心構えをお伝えしてきましたが、ここからは実際に投資する金融商品についてご説明させて頂きます。

まず、最初に検討したいのはiDeco(個人型確定拠出年金)とNISA(少額投資非課税制度)です。特にNISAは2024年から新NISAとして大幅に制度が変更されるため注目されています。

新NISAには「つみたて投資枠」と「成長投資枠」がありますが、投資初心者は積立枠を利用するのが望ましいです。iDecoは積立のみとなりますが税制面でのメリットが大きいです。

もう1つの選択肢として変額保険もあります。変額保険では運用をプロに任せる事ができるので自身で株式や債権を売買する必要はありません。

また、生命保険なので被保険者が死亡した際や高度障害状態となった場合に運用実績に関わらず保険金が支払われます。

商品によっては就労不能や介護状態でも保険金が支払われる保険もあります。

| 新NISA(2024年~) | iDeco | 変額保険 | ||

| 対象年齢 | 18歳以上 | 20歳以上~65歳未満 | 保険会社により異なる | |

| 税制メリット | 運用時:運用益が非課税 | 拠出時:全額所得控除 運用時:運用益が非課税 受取時:退職所得控除、公的年金控除 | 生命保険料控除 | |

| 種類 | つみたて投資枠 | 成長投資枠 | 企業型(401k)もある。併用可 | 保険会社によって 様々な商品あり |

| 投資対象商品 | 長期の積立や分散投資に適した一定の投資信託 | 上場株式・投資信託 など | 元本確保型(定期預金、保険) 投資信託(国内外の株式・債権) | 長期の積立や分散投資に適した一定の投資信託 |

| 年間投資枠 | 120万円 | 240万円 | 14.1~81.6万 (職業や企業年金有無による) | 契約者が支払う保険料から 保険会社が運用 |

| 非課税保有限度額 | 1,800万円(生涯投資枠) | 特になし | 関係なし | |

| 簿価残高方式(枠の再利用可能) | 1,200万円(内数) | |||

| 受取り(引出し) | いつでも可能 | 60~75歳。一括または年金 | いつでも可能。ただし解約控除期間あり | |

| 手数料 | 運用時に発生 | 口座開設や管理、運用時に発生 | 契約時、運用時に発生 | |

| 向いている人 | 投資初心者 長期投資をしたい人 | 投資経験者 余裕資金が多い人 | 老後資金をためたい人 所得税や住民税を節税したい人 | 投資に加えて保障を付けたい人(運用実績に関わらず死亡保険金は最低保障される) 資産運用をプロにお任せしたい人 |

最初の選択肢としてはNISAやiDecoが有力ですが、「投資は面倒なのでプロに任せたい」「万が一の際に保障を受けたい」と考えている方は、分散投資先の1つとして変額保険も検討してみるのが良いかと存じます。

人生には何があるかわかりません。保険商品によっては三大疾病になった場合、保険料が払込免除となり、その後は保険料を払わなくても運用を続けられる商品もあります。

「保険」と「投資」の両方できる変額保険

変額保険は、保険を掛けながらそのお金が投資にもなるものです。

つまり、「保険」と「投資」の両方の役割を持っています。賛否両論ありますが、弊社としては金融資産のバランスが良くなり、様々なリスクからお客様をお守りするのに有効だと考えています。

「保険」としては、これ一つで死亡保障はもちろんの事、就労不能状態や介護状態でも保険金を受取る事が出来ます。健康で生存していれば「投資」として老後の生活費等に当てることができる、一石二鳥なものです。

変額保険は各社から商品が発売されておりますが、最新情報として2023年5月8日より、ひまわり生命から変額保険(健康をサポートする変額保険 将来のお守り)が発売されました。詳しくはこちらをご確認ください。

変額保険 健康をサポートする変額保険 将来のお守り – 特徴 | SOMPOひまわり生命【公式サイト】 (himawari-life.co.jp)

『健康をサポートする変額保険 将来のお守り』商品解説動画 – YouTube

マーケットリンク | 変額保険 | 東京海上日動あんしん生命保険 (tmn-anshin.co.jp)

変額保険 ライフインベスト|メットライフ生命保険株式会社(公式) (metlife.co.jp)

変額保険 ライフインベスト プラス|メットライフ生命保険株式会社(公式) (metlife.co.jp)

資産形成は「一生懸命に働いて収入を増やす」以外に、自分の資産を増やすことの出来る手段です。将来設計の1つとして長期投資を検討してみるのはいかがでしょうか?

ただし注意点としては「元本が割れてしまうリスク」があることです。全ての資金を資産形成に回さないよう注意してください。

弊社でも資産形成についてのアドバイス・ご相談を承っているので、これから資産形成を始めようと思っている方、何から始めれば良いか分からない方、NISA口座開設のお手伝いまで何かあれば遠慮なくお声がけください。

長期投資と同じく、弊社ともながーいお付き合いをして頂ければ幸いです。

関連記事