Blog

住宅ローン控除を徹底解説!申請方法から賢い活用法までわかりやすく解説【2024年版】

保険・お金

確定申告の時期がやってきました。毎年3月中旬頃が申告の締め切りですが、準備は進んでいますか?

※2024年は確定申告期間:2025年2月17日(月)〜3月17日(月)

普段、会社員の方は年末調整を行うため、確定申告をする機会は少ないかもしれません。しかし、昨年住宅を購入した方は条件によっては住宅ローン控除を受けるために確定申告が必要です。

そこで今回は、住宅ローン控除の仕組みや適用条件、申請方法について詳しく解説します。

目次

住宅ローン控除の対象者は?条件をチェック!

「住宅ローン控除」は、「住宅ローンを利用して住宅を購入すれば、どんな場合でも適用される」わけではありません。また、制度内容が改正されているため最新の情報を確認する必要があります。

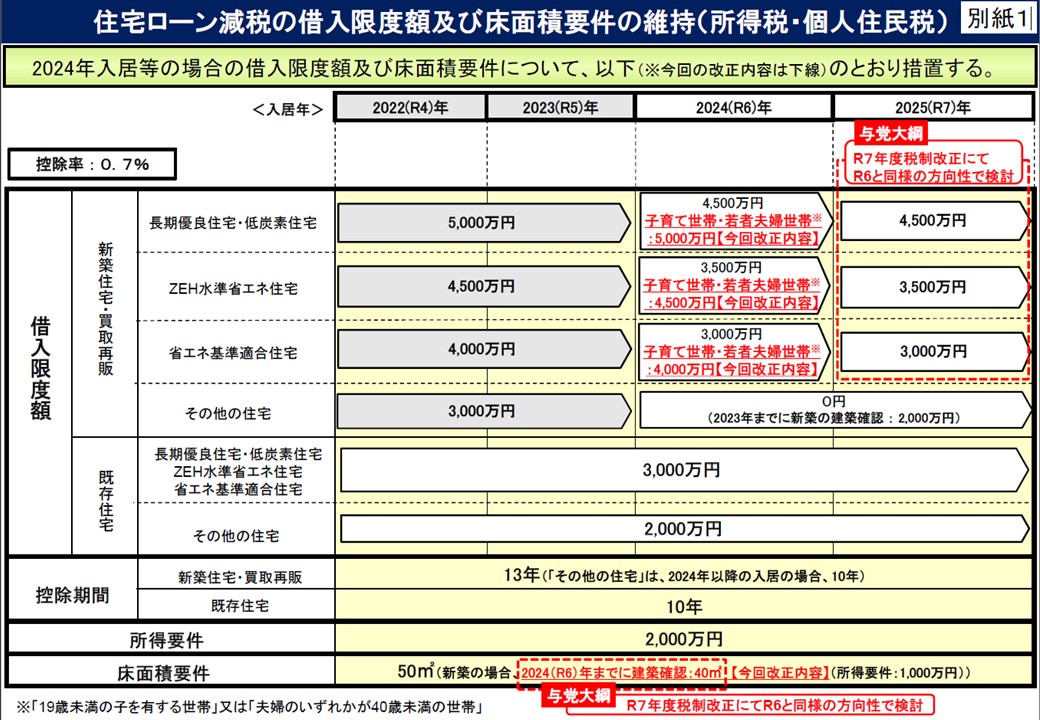

以下の図は国土交通省の資料となります。制度内容がどの様に変化したかを体系的に理解するために、入居年が2022年(令和4年)以降の内容を踏まえた図となっております。

【参考】住宅ローン減税の借入限度額及び床面積要件の維持 | 国土交通省

2023年と2024年では制度内容が変更されている事がわかります。なお、既存住宅(中古住宅)は2022年から変更はありません。(リフォーム(増改築)も既存住宅のその他の住宅と同じ内容)

また、その他住宅(省エネ基準を満たさない新築・買取再販住宅)は住宅ローン控除の対象外となります。なお、住宅ローン控除の対象となるとは新築・買取再販住宅で以下の要件が適用された住宅を指します。

住宅ローン控除対象住宅(新築・買取再販住宅に限る)の要件

| 住宅の種類 | 省エネ基準の概要 | 特徴・要件 |

|---|---|---|

| 長期優良住宅 | 長期間にわたり良好な状態で使用できる住宅 | 劣化対策、省エネ性能、耐震性、維持管理の基準を満たす |

| 低炭素住宅 | CO₂排出量の削減に配慮した住宅 | 断熱性能向上、再生可能エネルギー活用、設備の高効率化 |

| ZEH(ゼロ・エネルギー・ハウス)水準省エネ住宅 | 年間のエネルギー消費量を正味ゼロにする住宅 | 高断熱、太陽光発電、高効率設備を組み合わせた設計 |

| 省エネ基準適合住宅 | 国の省エネルギー基準を満たした住宅 | 一次エネルギー消費量基準に適合 |

住宅ローン控除を受けるための条件

✅ 住宅の床面積が50㎡以上であること(2024年1月から改正)

購入した住宅の床面積が50㎡未満の場合、控除の対象外になってしまいます。また、合計所得金額が1,000万円以下の場合は、住宅ローン控除対象住宅に限り40㎡以上でも適用となっています。

✅ 子育て世帯・若者夫婦世帯への控除拡充(2024年1月から改正)

2024年より借入限度額が縮小されていますが、子育て世帯・若者夫婦世帯は、住宅ローン控除対象住宅場合に、2023年度の借入限度額が適用されます。

※子育て世帯・若者夫婦世帯とは、40歳未満で配偶者を有する方、40歳以上で40歳未満の配偶者を有する方、19歳未満の扶養親族を有する方のことを指します。

✅ 住宅ローンの返済期間が10年以上であること

住宅ローン控除を受けるには、ローンの返済期間が10年以上であることが必須条件となります。短期間で完済予定のローンや親族からの借入れは対象外になる可能性があるので注意が必要です。

✅ 取得した住宅に自分が住んでいること

控除の対象となるのは、自分が実際に住んでいる住宅のみです。控除だけではなく住宅ローン自体が投資用物件で利用する事は不正となります。

✅ 取得後6カ月以内に入居し、適用期間中も住み続けること

購入や建築が完了してから6カ月以内に入居し、その後も継続して住むことが条件となります。仮に、購入後すぐに転勤で住めなくなった場合などは適用されない場合があります。

✅ 住宅の居住用割合が1/2以上であること

店舗兼住宅などを購入した場合、建物の半分以上が居住スペースでないと控除の対象になりません。

✅ 合計所得金額が2,000万円以下であること

住宅ローン控除は高所得者向けの制度でないため所得制限があります。前年の合計所得が2,000万円を超える場合は、控除が適用されません。

これらのポイントをおさえた上で、条件を満たしているかを購入前から確認して、金融機関にも確認しておくことが大切です。

住宅ローン控除を受けるには?初年度は確定申告が必要!

「住宅ローン控除」の適用を受けるためには、「入居した翌年」の間に確定申告をする必要があります。

会社員の方は年末調整が毎年11月上旬ぐらいから対応がスタートして、会社へ資料の記入や提出をトして、1月か2月の給与で還付か追徴が発生しているかと存じます。

会社に任せていると、そもそも年末調整はもちろん確定申告についても深く理解している方も少ないのではないでしょうか?

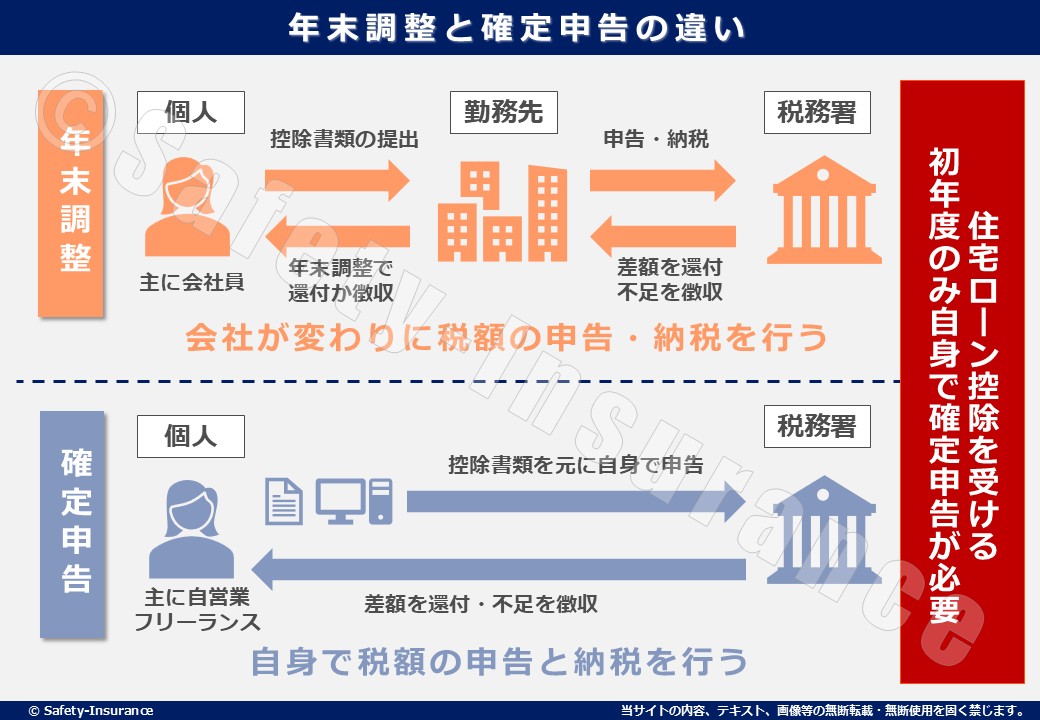

年末調整と確定申告の違いを簡単に説明すると、年末調整は会社が代行して税金を精算する仕組みであり、確定申告は個人で税金を申告・精算する手続きです。

✅ 年末調整

・会社が源泉徴収を行い、年末に税額を調整

・生命保険料控除や住宅ローン控除(2年目以降)も適用

・通常、会社員は年末調整で税金が精算されるため、確定申告は不要

✅ 確定申告

・個人が税務署へ申告し、納税額を確定させる

・自営業者やフリーランス、医療費控除、ふるさと納税の控除を受ける場合に必要

・住宅ローン控除の1年目は確定申告が必要

このように、住宅ローン控除の1年目は確定申告を行う必要があります。2年目以降は必要書類を会社の年末調整で控除を受けることができます。

※ふるさと納税でワンストップ特例を利用している方が確定申告を行う場合、「寄附金控除」の欄にふるさと納税の金額を正しく入力しないと、寄附金控除が適用されず、負担が増えてしまう可能性があるので、確定申告の際には必ず「寄附金控除」の欄を確認しましょう!

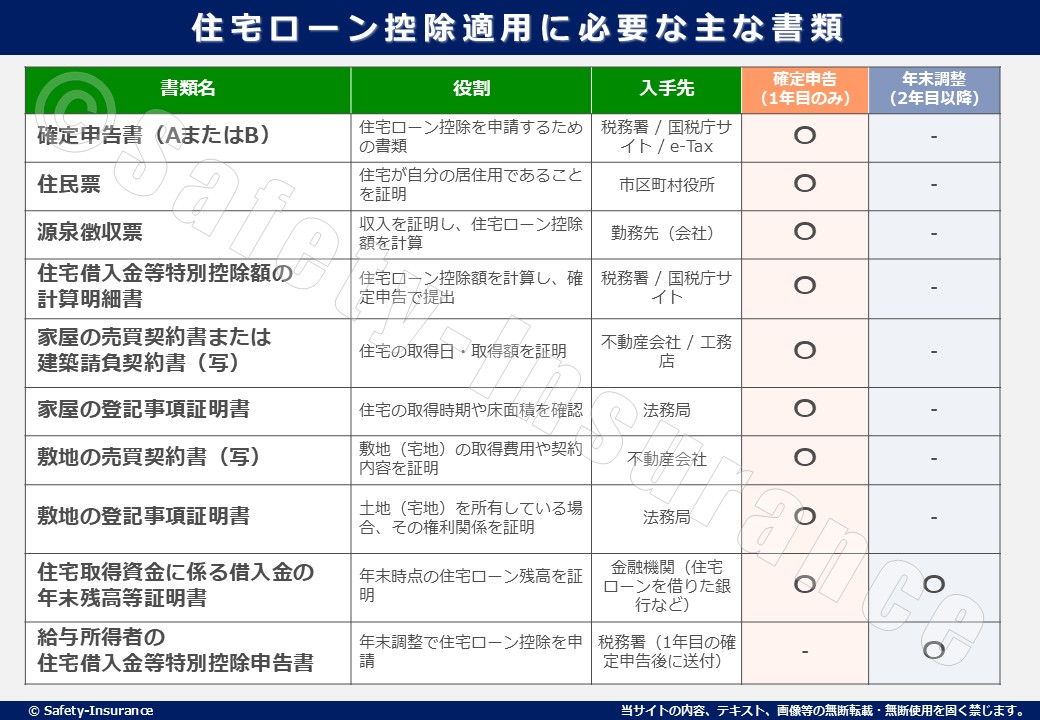

住宅ローン控除に必要な書類と手続き方法

控除を受けるためには必要な書類を揃え、正しい手続きが必要となります。必要書類は以下の通りです。確定申告(1年目)は色々な資料が必要となりますが、年末調整(2年目以降)では必要書類は2つとなります。

| 書類名 | 役割 | 入手先 | 確定申告(1年目のみ) | 年末調整(2年目以降) |

|---|---|---|---|---|

| 確定申告書(AまたはB) | 住宅ローン控除を申請するための書類 | 税務署 / 国税庁サイト / e-Tax | 〇 | – |

| 住民票 | 住宅が自分の居住用であることを証明 | 市区町村役所 | 〇 | – |

| 源泉徴収票 | 収入を証明し、住宅ローン控除額を計算 | 勤務先(会社) | 〇 | – |

| 住宅借入金等特別控除額の計算明細書 | 住宅ローン控除額を計算し、確定申告で提出 | 税務署 / 国税庁サイト | 〇 | – |

| 家屋の売買契約書または建築請負契約書(写) | 住宅の取得日・取得額を証明 | 不動産会社 / 工務店 | 〇 | – |

| 家屋の登記事項証明書 | 住宅の取得時期や床面積を確認 | 法務局 | 〇 | – |

| 敷地の売買契約書(写) ※ | 敷地(宅地)の取得費用や契約内容を証明 | 不動産会社 | 〇 | – |

| 敷地の登記事項証明書 ※ | 土地(宅地)を所有している場合、その権利関係を証明 | 法務局 | 〇 | – |

| 住宅取得資金に係る借入金の年末残高等証明書 | 年末時点の住宅ローン残高を証明 | 金融機関(住宅ローンを借りた銀行など) | 〇 | 〇 |

| 給与所得者の住宅借入金等特別控除申告書 | 年末調整で住宅ローン控除を申請 | 税務署(1年目の確定申告後に送付) | – | 〇 |

【注意】上記の他、「認定長期優良住宅等」の適用のためには以下の書類が必要となります(認定住宅の種類によりいずれかが必要)

・家屋に係る長期優良住宅建築等計画の認定通知書(写)

・家屋に係る低炭素建築物新築等計画の認定通知書(写)

または市区町村による低炭素建築物とみなされる特定建築物である証明書

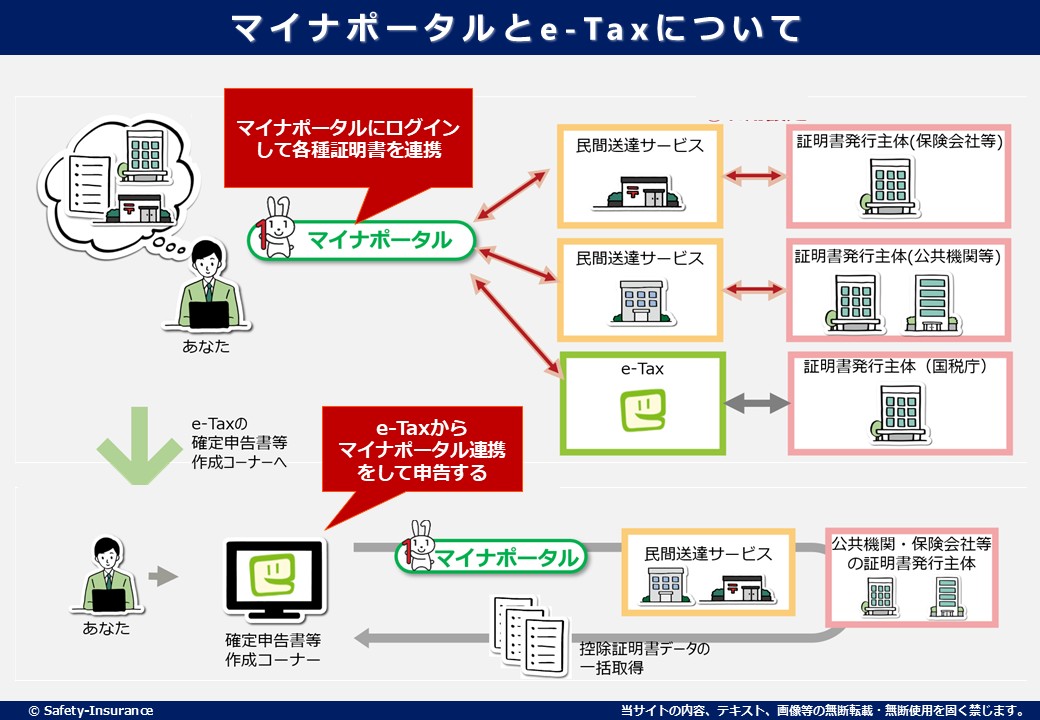

確定申告の手続はインターネットを利用したe-Tax(電子申告)をオススメします。スマホでも簡単に手続きが可能です。また、マイナポータルと連携することで確定申告に必要なデータを自動で取得し、e-Taxに直接反映できます。

スマホでマイナポータルを開ける様にしておく必要があるので、マイナポータルのパスワードを失念してしまった方は、マイナンバーカードを持参して、住民票のある市町村の窓口にてパスワードの再設定をする手続きを行う必要があります。(マイナンバーカード用利用者証明用パスワード(数字4桁)を利用可能な場合は、スマートフォンアプリとコンビニのキオスク端末を利用して初期化が可能です。)

パスワード設定 / パスワードを初期化する(パスワードのロックを解除する) | 使い方

住宅ローン控除でどのくらいの税金が戻ってくるのか?計算方法を解説!

住宅ローン控除の正式名称は「住宅借入金等特別控除」と、住宅ローンを利用して新築・取得・増改築を行った場合、毎年の住宅ローン残高の0.7%が最大13年間にわたり所得税から控除される制度です。

よく「住宅ローン控除を使うとたくさん税金が戻ってくる!」と思われがちですが、納めた税金以上の還付は受けられません。そのため、実際にどのくらい控除を受けられるのか、まずは制度の仕組みをしっかり確認しましょう。

2024年(令和6年)~2025年(令和7年末)までに入居する場合は以下の表が基準となります(子育て世帯・若者夫婦世帯は除く)

| 住宅の種類 | 借入限度額 | 控除率 | 控除期間 | 最大控除額(年間) |

|---|---|---|---|---|

| 長期優良住宅 低炭素住宅 | 4,500万円 | 0.7% | 13年 | 31.5万円 |

| ZEH水準省エネ住宅 | 3,500万円 | 0.7% | 13年 | 24.5万円 |

| 省エネ基準適合住宅 | 3,000万円 | 0.7% | 13年 | 21万円 |

この表を見て「毎年0.7%控除されて31.5万円戻ってくるの?」と勘違いしてしまう方もいるかと思いますが、以下の点について注意が必要です。

✅ 借入残高の減少に伴い、還付金額も減少する

住宅ローン控除は、年末時点の住宅ローン残高に対して控除が適用されるため、ローンの返済が進むにつれて借入残高が減少し、それに伴い還付金額も減少していきます。

✅ 収めた税金以上の還付は受けられない

住宅ローン控除は支払った所得税・住民税の範囲内で適用されるため、自分が納めた税金以上の還付は受けられません。具体的には、まず所得税から控除され、控除しきれなかった分は翌年度の住民税から控除される仕組みです。

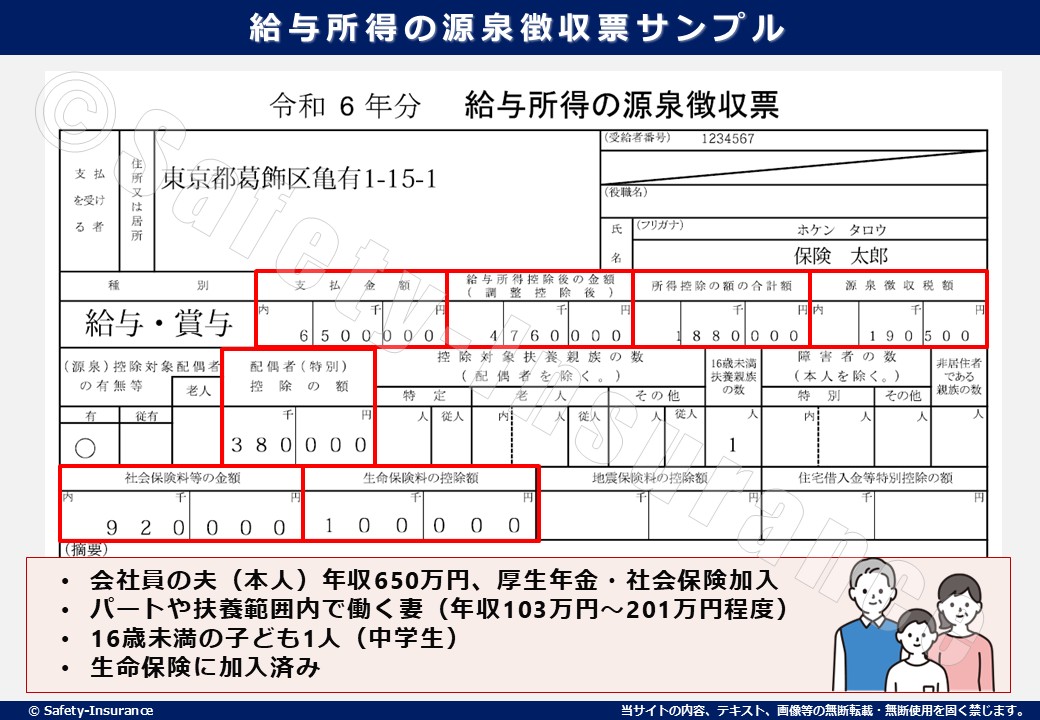

源泉徴収票の確認

では、具体的に給与所得の源泉徴収票を見ながら解説します。今回は架空のご家族(Aさん)を例にして内容を確認して行きましょう。

- 会社員の夫(本人):年収650万円、厚生年金・社会保険加入

- パートや扶養範囲内で働く妻(年収103万円~201万円程度)

- 16歳未満の子ども1人(中学生)

- 生命保険に加入済み

- 長期優良住宅を購入して、住宅ローン残高は4,000万円

上記は国税庁のページにある源泉徴収票(PDF)を弊社で入力したサンプルとなります。内容は以下の通りです。

- 支払金額 : 650万円

⇒支払われた年間の給与と賞与の合計金額 - 給与所得控除後の金額(調整控除後) : 476万円

⇒給与所得から一定額控除された後の金額

⇒[参考] No.1410 給与所得控除|国税庁 - 所得控除の合計額 : 188万円

⇒基礎控除(48万円)に以下を合算した金額 [参考] No.1199 基礎控除|国税庁

⇒配偶者控除(38万円)+社会保険料(92万円)+生命保険控除(10万円) - 源泉徴収税額 : 190,500円

⇒1年間の給与からあらかじめ天引きされた所得税

⇒[参考] 令和6年分 源泉徴収税額表|国税庁 - 配偶者(特別)控除の額 : 38万円

⇒配偶者がいて要件を満たした場合に控除される金額

⇒[参考] No.1195 配偶者特別控除|国税庁 - 社会保険料等の金額 : 92万円

⇒本人が1年間で支払った社会保険料(健康保険料・厚生年金保険料・雇用保険料)の合計額

⇒会社が労使折半(法定福利費)で負担している分は含まれない - 生命保険料控除額 : 10万円

⇒生命保険で支払った保険料に応じて受けられる所得控除の合計額

⇒[参考] No.1140 生命保険料控除|国税庁

控除額の決まり方|所得税・住民税の控除枠を理解しよう

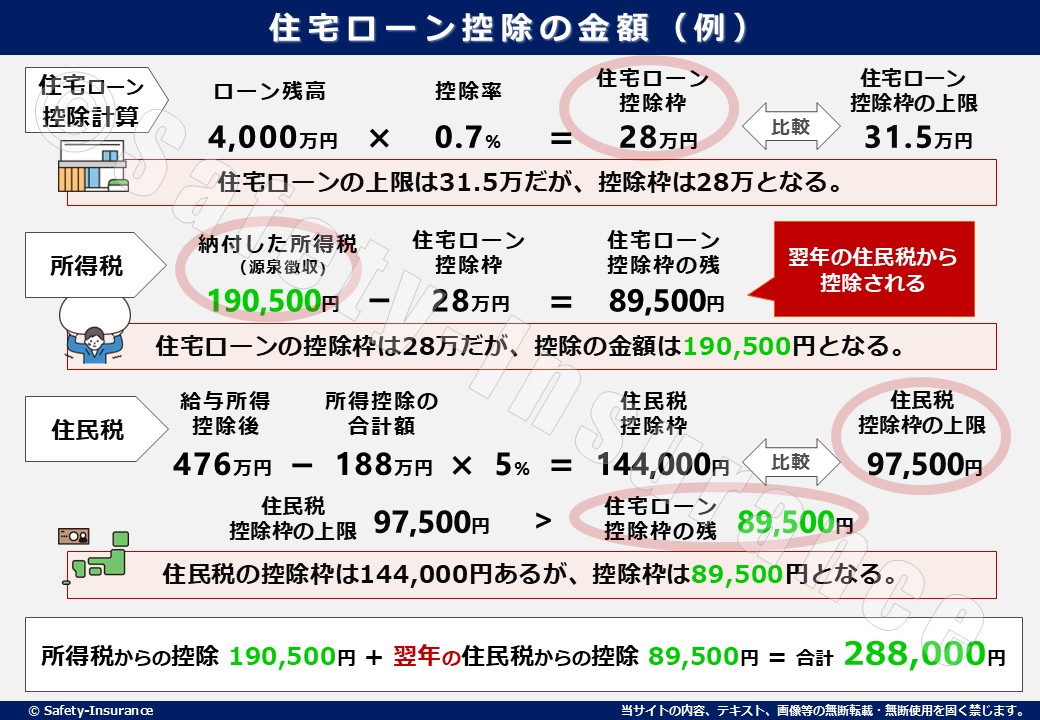

では、サンプルの源泉徴収票からどの程度の住宅ローン控除が受けられるのかを計算しみてます。所得税ですが控除可能額の計算は以下の通りとなります。

✅【所得税】年末の住宅ローン残高 ✕ 0.7% = 住宅ローンの控除枠

⚠️ 但し、住宅の種類によって控除の上限あり(31.5万、24.5万、21万円のどれか)

Aさんの例では・・・

(年末の住宅ローン残高 4,000万円 ✕ 0.7% = 住宅ローン控除の枠 28万円

Aさんは「長期優良住宅」なので控除の上限は31.5万円

住宅ローン控除の枠 28万円が上限を下回っているので控除枠は28万円。

しかし、受けられる控除は自身が納付した所得税の金額までとなります。源泉徴収票を見ると「源泉徴収税額」とあります。これが「所得税」です。

Aさんの場合は納付した所得税(源泉徴収)は190,500円となるため、住宅ローン控除の控除枠(28万円)のうち、所得税から控除できるのは190,500円までとなります。

控除しきれなかった残りの89,500円(28万円 – 190,500円)は、翌年の住民税から控除される仕組みです。

では、続いて住民税の控除額の計算は以下の通りです。

✅【住民税】(給与所得控除後 - 所得控除) ✕ 5% = 住民税の控除枠

⚠️ 但し、住民税から控除される上限は 97,500円まで

Aさんの例では・・・

(給与所得控除後 476万円 – 所得控除の合計額 188万円)5% = 住民税の控除枠 144,000円

住民税の控除枠は 144,000円あるが、上住民税控除の上限は97,500円

所得税から控除しきれなかった残りの89,500円は、上限んの97,500円の枠内に収まる

よって、翌年の住民税から89,500円が控除される。

Aさんの例では、所得税からの控除 190,500円 + 翌年の住民税からの控除 89,500円 = 合計 280,000円が控除される計算となります。

少し難しいと感じるかと思いますが、eTaxで確定申告をすれば必要な数値を入力するだけで全て自動で計算してくれます。(マイナポータルと連携していれば必要な情報を引き入れて、源泉徴収票をカメラで撮影すればOCRの文字認識で勝手に入力される。とても便利になりました)

e-Taxでの住宅ローン控除手順については以下をご覧ください。

令和6年分のスマホ申告に関するマニュアル|国税庁

住宅ローン控除入力要領|東京国税局

とても便利になった反面、どの様な仕組みで控除されるかを理解している人は少ないです。控除金額に上限(収めた所得税)がある事を知っていれば、医療費控除、個人型確定拠出年金(iDeCo)などを適用する際に控除枠の事前確認などを行うことが出来るので、控除の概要だけでも把握しておきましょう!

住宅ローン控除で戻ったお金の賢い活用方法

住宅ローン控除を受けることで、毎年数万円~数十万円の税金が戻ってくるのはとても助かりますが、皆さんはそのお金をどの様に使いますか?

このお金を「なんとなく使う」のと「積極的に活用する」のでは大きな違いを生みます。家計のバランスを考えながら、賢く活用することが大切です。

住宅ローン控除で戻ってきたお金の主な使い道についてご紹介します。

1️⃣住宅ローンの繰り上げ返済

まず王道で全員が検討するのが、住宅ローンの繰り上げ返済です。戻ってきたお金を繰上げ返済に回すことで、将来支払う予定の利息を減らしたり、返済期間を短縮する事ができます。

繰り上げ返済には以下の2パターンがあります。

| 期間短縮型 | 返済期間を短縮することで、総返済額を減らす方法 |

| 返済額軽減型 | 返済期間はそのままで、毎月の返済額を減らす方法 |

どちらを選択するかは家計のバランスと本人の好みにもよります。例えば、住宅ローンの金利が向上するが「毎月の返済額は変えたくない」場合は、返済額軽減型の繰り上げ返済を活用する方法もあります。

一見すると住宅ローンの繰り上げ返済が最適解だと思われがちですが以下の注意が必要です。

⚠️繰上げ返済に手数料がかかる場合がある

金融機関によっては、繰上げ返済の際に手数料が発生することがあります。特に、固定金利型の住宅ローンでは手数料が高めに設定されていることが多いので注意が必要です。

⚠️住宅ローン控除のメリットが小さくなる

住宅ローン控除の期間中(最長13年)は、ローン残高をある程度維持することで控除額を最大限活用できるため、無理に繰上げ返済をせず、住宅ローン控除が終わるタイミングで一気に返済するのも一つの方法です。

⚠️金利が低い場合、繰上げ返済しても恩恵が小さい

住宅ローンの金利が低い場合は、ローンの利息負担が少ないので、無理に繰上げ返済をするよりも、貯金や投資でお金を増やした方が良い場合もあります。

2️⃣生活防衛資金として貯金

銀行預金(貯金)するのも1つの手段です。病気やケガ、転職、予期せぬ支出など、万が一の事態に備えて生活防衛費を用意しておくのはとても大切です。

しかし、生活防衛費の金額分を既に貯金している世帯や、保険などでしっかりと備えている世帯については、必要以上の貯金は結果として「もったいない」事になる可能性があります。

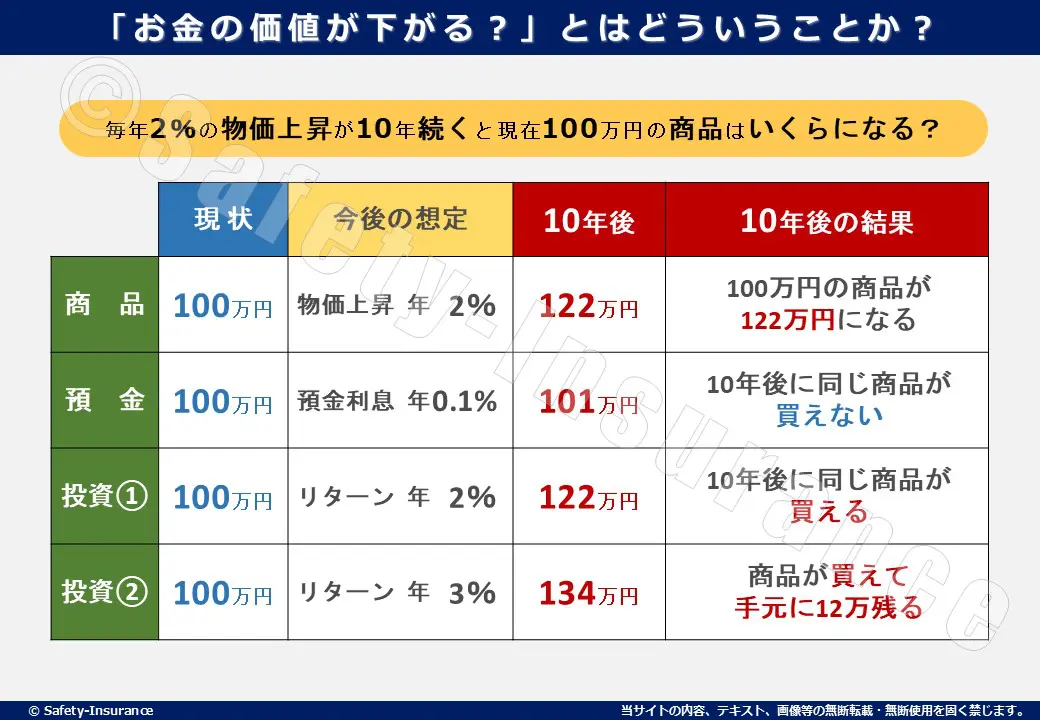

銀行預金はリスクが少ない安全な貯蓄方法ですが、現在の普通預金の金利は0.1%のためほとんど増えません。そして貯金だとインフレに突入したこれからの日本では、お金の価値が徐々に下がっていく事になります。

「お金の価値が下がる」とは、同じ金額でも将来的に買えるモノやサービスの量が減ることを意味します。これは、インフレ(物価上昇)によって引き起こされます。

政府は「物価上昇率 [インフレ率] 2%」で安定的に持続する経済と社会を目指しています。 これが上手くと、物の値段が毎年2%ずつ上昇するので、相対的にお金の価値が下がってしまいます。

例えば現状100万円の商品が年2%の物価上昇をすると、10年後には商品価格が122万円になります。

この状況で100万円を預金をしておくと利息が0.1%なので、10年後には預金は101万円になります。

そうなると、もともと100万円の現金で買えていた商品ですが、現金の価値が相対的に下がってしまい10年後には同じ商品が買えなくなってしまいます。つまり、貯金していたお金の価値は実質的に下がっている事になります。

もちろんこのまま毎年2%の物価上昇をするかは不明ですが万が一を想定しておくことがリスクヘッジの基本です。

3️⃣賢く運用してお金を増やす投資

NISAやiDeCoの登場により、投資は以前よりも身近なものになりました。2024年12月現在の調査によると、20~40代の投資経験者の割合は約40%に達しているというデータもあります。

しかし、逆に言えば約60%の人はまだ投資をしたことがないということになります。

例えば、住宅ローンの金利が低い(0.3%~1.0%)方であれば、無理に繰り上げ返済するよりも、投資で2.0%以上のリターンを得ることが出来れば、総資産をプラスにすることが可能です。

もちろん、投資は「必ずお金が増える」わけではなく、タイミングや投資商品によっては損失を出す可能性もあります。

しかし、比較的リスクの低い投資商品を長期運用することで、リスクを抑えながら資産を増やすことが期待できます。

もし、住宅を購入したもののまだ投資をしたことがない方がいれば、この機会に「投資」を検討してみるのも一つの選択肢です。 将来の資産形成のために、無理のない範囲で始めてみることをおすすめします。

住宅ローン控除で戻ってきたお金どの様に使うのか参考になれば幸いです。

繰り上げ返済や貯金そして投資をするにしても、大切なのは自身やご家族が将来どの様な生活を送りたいか?そしてどの様な夢を叶えたいか?が重要です。

なぜなら「お金」は充実した人生を実現するための手段でしかありません。

よって、最初にやるべきことは自分やご家族の夢と資産が、現状と目標にどのぐらい乖離があるのかを調べることです。それによって将来必要な「お金」がどのぐらい必要なのかを把握する事です。

ご自身で計画することも可能ですが、お金のプロと一緒に「ライフプランニング(資産計画)」を立てる事をオススメします。

もちろん弊社でもお客様の夢や実現したい目標をサポートするモノガタリ支援業を旗印に、プロのファイナンシャルプランナー(FP)がライフプランニングを実施しますので、お気軽にご相談ください。

<弊社の関連ブログ>

あなたの資金寿命は大丈夫?ライフプランから考える投資「新NISA」の基本!

貯蓄・投資・保険はどれがお得?お金を育てる投資の基本と変額保険について

関連記事